【マネーフォワード開業届】個人事業主に人気の会計ソフト!無料で55万円節税する方法

「開業届って難しそう…」「手続きで時間を取られたくない」そんな不安を抱えていませんか?

実は、

年間10万人以上が利用するマネーフォワード開業届なら、スマホで5分の簡単操作で開業届が完成

します。

しかも完全無料!

さらに驚くべきは、青色申告の手続きも同時に行うことで年間最大16万円の節税が可能になることです。

「こんなに簡単で本当に大丈夫?」と思うかもしれませんが、税理士監修のサービスなので安心してください。

この記事を読み終わる頃には、あなたも自信を持って個人事業主デビューできるはずです。

面倒な手続きは今日で終わりにしましょう。

マネーフォワード開業届とは?個人事業主が選ぶ理由

マネーフォワード開業届は、個人事業主の開業手続きを簡単にする無料サービスです。

従来なら税務署まで足を運んで複雑な書類を書かなければいけませんでしたが、このサービスを使えば自宅のパソコンやスマホから開業届が作成できます。

多くの個人事業主やフリーランスの方に選ばれている理由は、手続きの簡単さと確実性にあります。

実際に、開業届の作成から提出まで全て無料で利用でき、税理士監修のサービスなので安心して使えるのが大きな魅力です。

完全無料で使える開業書類作成サービス

マネーフォワード開業届の最大の魅力は、全ての機能が完全無料で使えることです。

通常、税理士事務所に開業届の作成を依頼すると1万円から3万円の費用がかかることが多いのですが、このサービスなら一切費用はかかりません。

開業届だけでなく、青色申告承認申請書や給与支払事務所開設届出書なども同時に作成できるため、開業に必要な書類を一度に準備できます。

さらに、

作成した書類はPDFでダウンロードでき、印刷して税務署に持参するか、電子申告で提出することも可能です。

ちなみに、私は必要書類を印刷して税務署に持参して手続きを行いました。

いろいろ不安要素があると思うので税務署の方に最終チェックしてもらうと安心ですよ。

最短5分で開業届が完成する仕組み

従来の開業届作成では、国税庁のホームページから書類をダウンロードして手書きで記入する必要がありました。

しかし、

『マネーフォワード開業届』なら質問に答えるだけで自動的に書類が完成します。

「事業の種類」「事業開始日」「屋号」などの基本情報を入力すると、システムが適切な書類を自動生成してくれるのです。

実際の利用者の多くが5分から15分程度で全ての書類作成を完了しており、書類の不備による税務署での修正も不要になります。

この効率的な仕組みにより、開業準備にかかる時間を大幅に短縮できるのです。

他社サービスとの料金・機能比較表

マネーフォワード開業届と他の開業書類作成サービスを比較すると、そのメリットがより明確になります。

弥生の開業届作成サービスやfreeeの開業サポートも人気ですが、マネーフォワードは完全無料で電子申告機能まで提供している点で優位性があります。

他社サービスでは電子申告機能が有料オプションになっていることが多く、年間数千円の費用がかかる場合があります。

また、マネーフォワードは開業後の確定申告ソフトとの連携もスムーズで、開業から確定申告まで一貫してサポートを受けられる点も大きな魅力です。

書類作成の簡単さ、サポート体制の充実度を総合的に考えると、マネーフォワード開業届が最も使いやすいサービスと言えるでしょう。

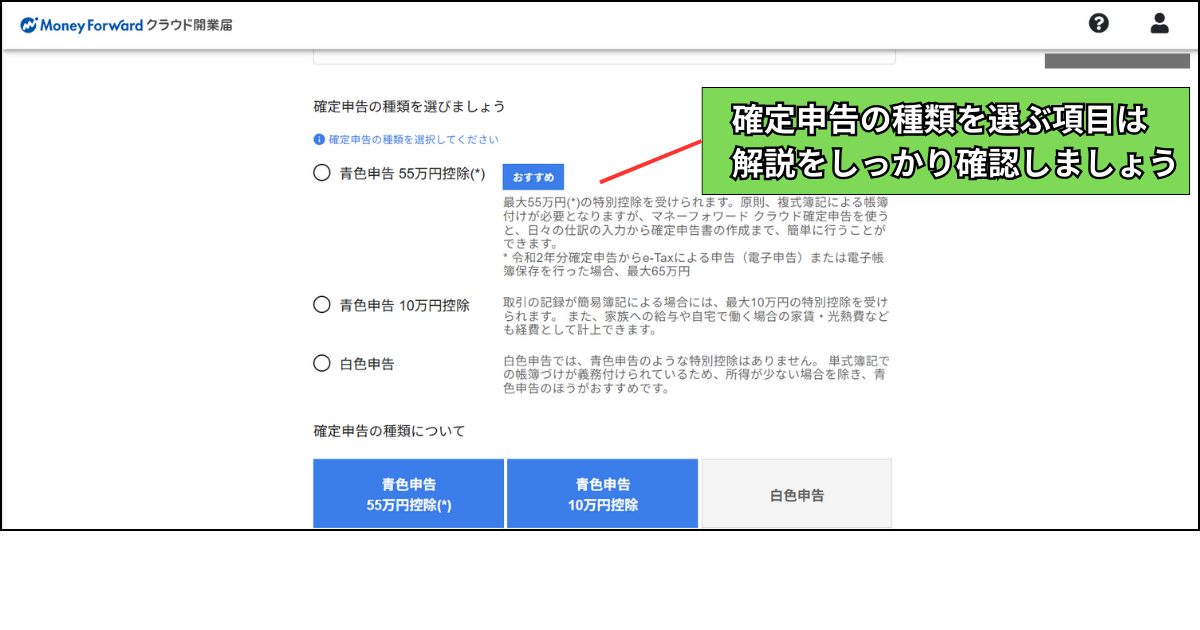

個人事業主が55万円節税する青色申告の仕組み

個人事業主が最大55万円の節税効果を得るには、青色申告特別控除を活用する必要があります。

この控除は、

適切な帳簿をつけて青色申告で確定申告をするだけで受けられる税制上の優遇措置のこと

です。

年収300万円の個人事業主なら約11万円、年収500万円なら約16万円の税金を削減できる計算になります。

つまり、

青色申告をするだけで毎年数万円から十数万円の節税効果が期待できる

ということです。

これから開業する方は、青色申告承認申請書を提出して節税のメリットを受けましょう。

青色申告特別控除65万円と基礎控除の合計効果

青色申告特別控除は最大65万円まで受けられますが、実際の節税効果はそれ以上になります。

なぜなら、

基礎控除48万円と合わせると合計113万円の控除を受けられることになるから

です。

たとえば、

年収400万円の個人事業主の場合、青色申告特別控除65万円を適用すると課税所得が287万円になり、所得税率10%が適用されるため約6.5万円の所得税の節約となる。さらに住民税も約6.5万円削減されるため、合計で約13万円の節税効果となる。

ということです。

白色申告と比較すると、青色申告を選択するだけで年間10万円以上の税金を削減できる計算なんです。

マネーフォワードで作成できる青色申告承認申請書

マネーフォワード開業届では、開業届と同時に青色申告承認申請書も簡単に作成できます。

この書類は開業から2ヶ月以内または1月15日までに税務署に提出する必要があり、提出を忘れると青色申告特別控除を受けられなくなってしまうので注意してください。

『マネーフォワード開業届』を使えば、開業届の情報がそのまま青色申告承認申請書にも反映されるため、重複して情報を入力する手間がありません。

さらに、提出期限や必要な添付書類についても画面上でガイダンスが表示されるため、初めて開業する方でも安心して手続きを進められます。

これらの書類を同時に作成・提出することで、誰でも簡単に青色申告で節税対策を行うことができるのです。

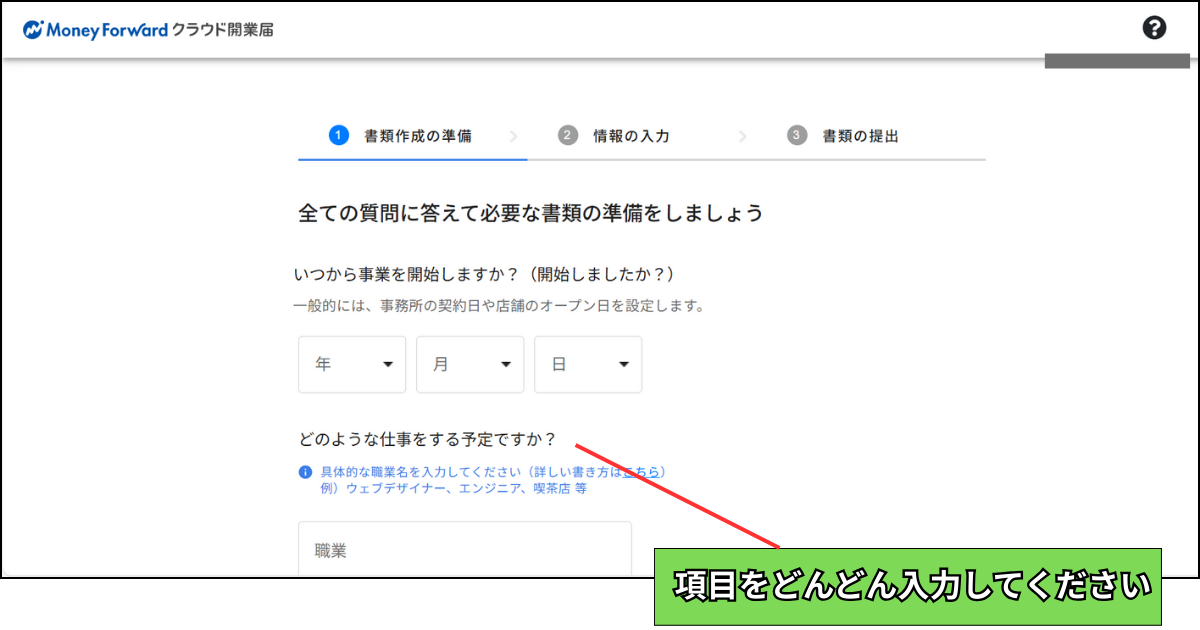

マネーフォワード開業届の使い方【画面付き解説】

マネーフォワード開業届の使い方は驚くほど簡単で、初めて開業する方でも迷うことなく書類作成ができます。

基本的な流れは、

会員登録 → 基本情報入力 → 書類確認 → ダウンロードの4ステップ

です。

それぞれのステップで画面の指示に従って必要事項を入力するだけで、税務署に提出できる正式な開業届が完成します。

システムが自動的に不備をチェックしてくれるため、記入漏れや間違いを防ぐことができ、税務署での修正作業が必要ありません。

実際の操作画面を見ながら、詳しい手順を確認していきましょう。

会員登録から書類作成までの5ステップ

マネーフォワード開業届の利用には、まずメールアドレスとパスワードで会員登録を行います。

登録完了後、「手続きを進める」ボタンをクリックして書類作成を開始します。

ステップ1では個人情報(氏名、住所、電話番号など)を入力し、ステップ2で事業内容(事業の種類、屋号、事業開始予定日など)を設定します。

ステップ3では収入に関する情報を入力し、ステップ4で確定申告の種類(青色申告または白色申告)を選択します。

最後のステップ5で入力内容を確認し、「書類作成」ボタンをクリックすると、開業届と関連書類が自動生成されます。

全ての手続きは15分程度で完了し、その場で書類をPDF形式でダウンロードできます。

入力項目と記入例の詳細ガイド

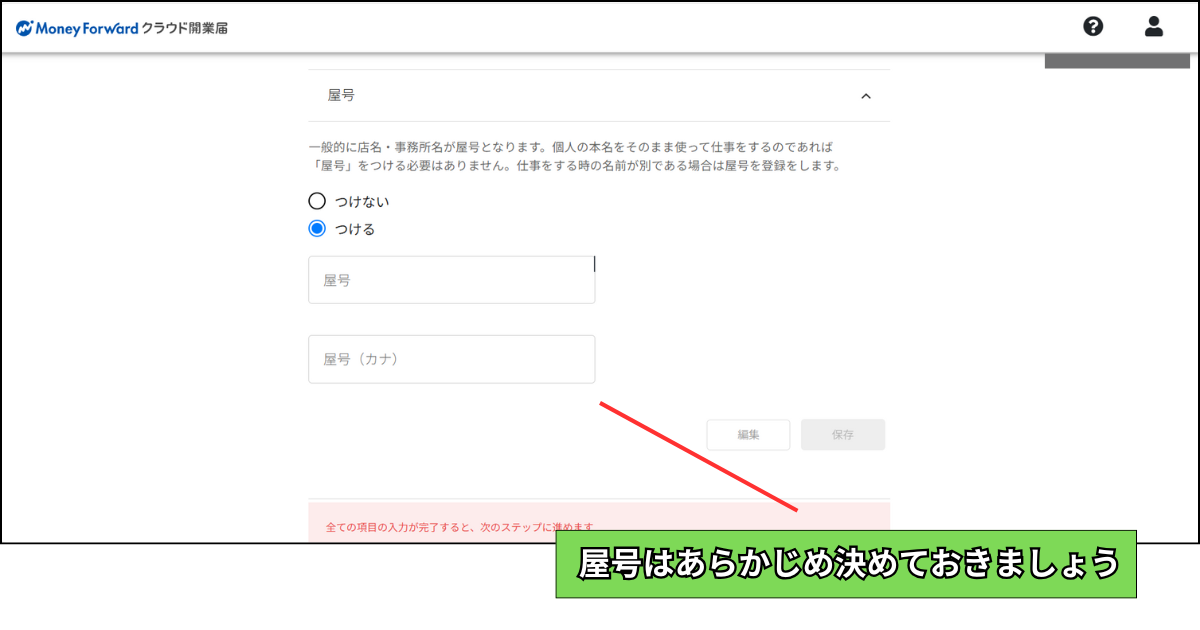

開業届の作成で迷いやすいポイントは、事業の種類と屋号の設定です。

事業の種類は、税務上の分類に合わせて正確に入力する必要があります。

たとえば、Webデザインの仕事なら「デザイン業」、ライティングなら「文筆業」、コンサルティングなら「経営コンサルタント業」といった具合に具体的に記載します。

屋号は個人の名前で事業を行う場合は空欄でも問題ありませんが、ブランド名やサービス名がある場合は記入しておくと良いでしょう。

開業届の作成をスムーズに行うためにも屋号はあらかじめ決めておきましょう。

事業開始日は実際に事業を始める予定日を入力し、給与の支払いについては家族に給与を支払う予定がなければ「なし」を選択します。

これらの項目について、画面上に詳しい説明と記入例が表示されるため、初心者でも安心して入力できるようになっています。

電子申告(e-Tax)での提出方法

マネーフォワード開業届で作成した書類は、電子申告(e-Tax)を使って税務署にオンラインで提出できます。

電子申告を利用するためには、マイナンバーカードとICカードリーダー(またはマイナンバーカード対応スマートフォン)が必要です。

まず、国税庁のe-Taxソフト(WEB版)にアクセスし、マイナンバーカードで利用者識別番号を取得します。

⇒ ⇒ ⇒ 『e-Tax公式ホームページ』はこちら

その後、マネーフォワードから出力したPDFファイルをe-Taxソフトにアップロードし、電子署名を付与して送信します。

電子申告なら24時間いつでも提出でき、税務署に行く時間や郵送の手間を省けるため、忙しい個人事業主には特におすすめの方法です。

提出完了後は受信通知が届くため、確実に書類が受理されたことも確認できます。

スマホ完結!電子申告のメリットと手順

現代の個人事業主にとって、スマートフォンだけで開業手続きを完了できることは大きなメリットです。

電子申告を活用すれば、外出先でも自宅でも、いつでも開業届を提出できます。

紙の書類を印刷する必要がなく、税務署への郵送費用もかからないため、コストと時間の両方を節約可能。

また、電子申告は提出と同時に受理確認ができるため、書類の紛失リスクもありません。

マイナンバーカードさえあれば、マネーフォワード開業届と組み合わせてスマホ一台で全ての手続きを完了できるのです。

この便利な電子申告の具体的な手順とメリットを詳しく見ていきましょう。

マイナンバーカードを使った電子申告の準備

電子申告を利用するためには、事前にマイナンバーカードの準備が必要です。

マイナンバーカードをまだ取得していない方は、市区町村の窓口またはオンラインで申請を行いましょう。

申請から発行まで約1ヶ月かかるため、開業を予定している方は早めに手続きを開始することをおすすめします。

マイナンバーカードを受け取ったら、スマートフォンに「マイナポータルAP」というアプリをダウンロードし、カードの読み取りテストを行います。

iPhone7以降またはAndroidのNFC対応機種であれば、ICカードリーダーを別途購入する必要がありません。

最後に、国税庁のe-Taxソフト(スマホ版)で利用者識別番号を取得すれば、電子申告の準備は完了です。

紙提出vs電子申告の比較とメリット

開業届の提出方法を比較すると、電子申告の方が圧倒的に便利です。

紙での提出の場合、書類を印刷して税務署まで持参するか郵送する必要があり、時間と交通費がかかります。

税務署の営業時間内に手続きを行う必要があるため、平日忙しい方には不便です。

一方、電子申告なら24時間365日いつでも提出でき、即座に受理確認も受けられます。

印刷代や郵送代もかからないため経済的で、書類の紛失リスクもありません。

また、電子申告で提出した書類はデータとして保管されるため、将来的に書類の再発行が必要になった場合も簡単に対応できます。

忙しい現代の個人事業主にとって、電子申告は最も効率的な提出方法と言えるでしょう。

電子申告で失敗しない3つのポイント

電子申告を成功させるためには、3つの重要なポイントがあります。

1つ目は、マイナンバーカードの暗証番号を正確に把握しておくことです。

暗証番号を3回連続で間違えるとカードがロックされ、市区町村の窓口での解除手続きが必要になってしまいます。

2つ目は、事前にスマートフォンアプリの動作確認を行うことです。

古いスマートフォンやOSバージョンでは正常に動作しない場合があるため、事前に「マイナポータルAP」でカードの読み取りテストを行っておきましょう。

3つ目は、提出前に書類の内容を十分確認することです。

電子申告では修正が困難になる場合があるため、氏名、住所、事業内容などの重要項目は特に慎重にチェックしてから送信してください。

これらのポイントを押さえることで、スムーズに電子申告を完了できます。

マネーフォワード開業届の評判・口コミ

実際にマネーフォワード開業届を利用した個人事業主の方々からは、非常に高い評価を得ています。

特に多く寄せられる声は、

「思っていたより簡単だった」「時間を大幅に節約できた」「初心者でも安心して使えた」

というものです。

従来の開業手続きでは、税務署に何度も足を運んだり、書類の記入方法で悩んだりすることが多かったのですが、マネーフォワードを使うことでこれらの問題が解決されています。

ただし、一部のユーザーからは改善要望もあるため、メリットとデメリットの両面から詳しく検証していきましょう。

税理士の先生方からの専門的な評価も含めて、サービスの実態を正確に把握できるはずです。

実際に利用した個人事業主の体験談

フリーランスのWebデザイナーとして独立した田中さん(仮名)は、

「マネーフォワード開業届のおかげで、開業準備に費やす時間を大幅に短縮できました」

と話しています。

以前は税理士に依頼することを考えていましたが、費用面で躊躇していたところ、このサービスを知って利用したそうです。

「質問に答えるだけで書類が完成するので、法的な知識がなくても安心でした」と満足の声を寄せています。

コンサルタント業を始めた佐藤さん(仮名)は、

「電子申告機能が無料で使えるのが良かった」

と評価しています。

忙しい中でも自宅から手続きを完了でき、税務署に行く時間を節約できたことで、開業準備に集中できたと話しています。

多くの利用者が、手軽さと確実性の両立を実感しているようです。

デメリット・注意点と対策方法

マネーフォワード開業届にも、いくつかの注意点があります。

最も多い指摘は、

複雑な事業形態の場合に対応できない場合があること

です。

たとえば、複数の事業を同時に行う場合や、特殊な業種の場合には、システムが適切な書類を生成できないことがあります。

このような場合は、税理士や税務署に直接相談することをおすすめします。

また、電子申告機能はマイナンバーカードが必要なため、カードを持っていない方は事前に取得する必要があります。

さらに、システムの不具合により一時的にサービスが利用できなくなる場合もあります。

開業日が迫っている場合は余裕を持って手続きを開始することが重要です。

私はマネーフォワードを毎日のように利用していますが、

365日のうち1日はシステムの不具合で利用できないときがある

と感じています。

これらの注意点を事前に把握し、適切な対策を取ることで、スムーズに開業手続きを完了できるでしょう。

税理士が推奨する理由

多くの税理士がマネーフォワード開業届を顧客に推奨している理由は、

書類の正確性と法的要件の確実な遵守

にあります。

「マネーフォワードで作成される書類は、税法上の要件を正確に満たしており、税務署での修正が必要になるケースがほとんどない」また、「開業後の確定申告ソフトとの連携がスムーズで、一貫したサポートを受けられる点も大きなメリット」と評価されています。

税理士の立場から見ても、クライアントの開業手続きにかかる時間とコストを大幅に削減できるため、積極的に推奨しているそうです。

さらに、「無料で利用できるにも関わらず、有料サービスと遜色ない品質を提供している」という点も、専門家から高く評価されている理由の一つです。

税理士の推奨により、多くの個人事業主がこのサービスを選択しているのが現状です。

開業届と一緒に提出すべき書類一覧

開業届を提出する際には、将来の事業運営を考慮して関連する書類も同時に提出することが重要です。

特に青色申告承認申請書は、最大65万円の特別控除を受けるために必須の書類なので事前にしっかり検討しておきましょう。

また、家族を従業員として雇用する予定がある場合や、将来的に人を雇う可能性がある場合には、給与支払事務所開設届出書も必要になります。

これらの書類を開業届と一緒に提出することで、後から追加で手続きを行う手間を省けます。

マネーフォワード開業届では、これらの関連書類も自動的に作成できるため、一度の手続きで必要な書類を全て準備できるのです。

各書類の重要性と提出タイミングを正しく理解して、効率的な開業手続きを行いましょう。

青色申告承認申請書の重要性

青色申告承認申請書は、個人事業主にとって最も重要な書類の一つです。

この書類を提出することで、最大65万円の青色申告特別控除を受けられるようになります。

年収500万円の個人事業主の場合、青色申告特別控除により約13万円の税金を節約できる計算になります。

つまり、この一枚の書類が年間十数万円の価値を生み出すのです。

青色申告承認申請書は開業日から2ヶ月以内、または1月15日までに提出する必要があり、提出期限を過ぎると翌年からしか青色申告ができなくなってしまいます。

マネーフォワード開業届なら開業届と同時に自動作成されるため提出漏れの心配がありませんが、開業時に必ず提出しておくべき重要な書類として、覚えておきましょう。

給与支払事務所開設届出書(従業員雇用時)

将来的に家族や従業員に給与を支払う予定がある場合、給与支払事務所開設届出書の提出が必要になります。

この書類は、給与の支払いを開始してから1ヶ月以内に税務署に提出する義務があります。

個人事業主が配偶者や親族を青色事業専従者として雇用する場合や、アルバイトやパートタイマーを雇用する場合に必要です。

給与支払事務所開設届出書を提出することで、給与から源泉所得税を天引きして納付する事業者として登録されます。

また、

源泉所得税の納期の特例承認申請書も同時に提出すると、毎月の納付が半年ごとの納付に変更できて事務負担が軽減されます。

事業規模の拡大を考えている個人事業主は、開業時に合わせて提出しておくことをおすすめします。

各書類の提出期限とペナルティ

開業関連書類には、それぞれ厳格な提出期限が設定されており、期限を過ぎるとペナルティが発生する場合があります。

開業届は開業日から1ヶ月以内の提出が義務付けられていますが、提出が遅れても罰則はありません。

しかし、

青色申告承認申請書は開業日から2ヶ月以内が期限で、これを過ぎると翌年まで青色申告特別控除を受けられなくなります。

給与支払事務所開設届出書は給与支払い開始から1ヶ月以内で、提出が遅れると源泉所得税の納付に関する通知が届かない可能性があります。

これらの期限を守ることで、適切な税務処理と節税メリットを確実に受けられます。

マネーフォワード開業届では、各書類の提出期限がシステム上で確認できるため、期限切れのリスクを回避できるのです。

まとめ:マネーフォワード開業届で個人事業主デビューしよう

マネーフォワード開業届は、個人事業主として独立を考えている方にとって、最も効率的で確実な開業手続きの方法です。

完全無料でありながら、

正確な書類作成、最短5分での手続き完了、電子申告機能まで

提供されています。

特に、

青色申告承認申請書を同時に作成・提出することで、最大65万円の特別控除による年間10万円以上の節税効果を得られる

のは大きなメリットです。

従来の複雑で時間のかかる開業手続きとは異なり、スマートフォン一台でいつでもどこでも手続きを完了できる利便性は、現代の働き方に最適です。

開業準備で悩んでいる方は、まずマネーフォワード開業届を試してみることをおすすめします。

あなたの個人事業主としての新しいスタートを、このサービスが確実にサポートしてくれるはずです。